海外FXのCFD取引は、国内FXでは実現できない高レバレッジと豊富な銘柄で注目を集めています。

CFD取引なら、ゴールドや原油、日経225といった多様な金融商品を1つの口座で効率的にトレードできます。

しかし「海外FXのCFD取引って何が違うの?」「どの業者を選べばいいのか分からない」といった疑問を持つ方も多いでしょう。

この記事では、海外FXのCFD取引の基本から業者選びのポイント、具体的な取引戦略まで分かりやすく解説します。

Land Prime Media 編集部

Land Prime Media 編集部初心者の方でも安心してCFD取引を始められるよう、実際の取引条件や注意点も詳しく説明しています。

\厳選!CFD取引おすすめ海外FX業者/

| 業者名 | 日経225 最低スプレッド 他イチオシ理由! |

|---|---|

XMTrading(KIWAMI口座) (詳細) 追加特典コード 「 BINGO 」 | 日経225: 7.0pips~,手数料0とCFDコスト最狭! 追加特典コードBINGO入力で 口座開設ボーナス増額¥15,000 その他増額 & 追加特典Get! 今すぐ口座開設 |

Vantage(RAW ECN口座) (詳細) 追加特典コード 「 7140132 」 | 日経225: 3.5pips~と極狭でボーナスももらえる! 期間限定¥15,000口座開設ボーナス! さらに総額300万円入金ボーナス! 今すぐ口座開設 |

Exness(ゼロ口座) (詳細) 追加特典コード 「 mh76s8zu4k 」 | 日経225: 0pips~, 手数料$0.05! 海外FX唯一のレバレッジ無制限! 特典コード「 mh76s8zu4k 」入力で取引するほどCash Back! 今すぐ口座開設 |

CFD取引に最適な海外FX業者一覧表

海外FXでCFD取引を始める際、最初に悩むのが業者選びです。

レバレッジやスプレッド、取扱銘柄数などの条件は業者によって大きく異なるため、適切な比較が欠かせません。

以下の一覧表では、CFD取引におすすめの海外FX業者5社の主要な取引条件をまとめました。

| 業者名 | 最大 レバレッジ | 日経225 スプレッド | ゴールド スプレッド | CFD 銘柄数 | ボーナス | 公式サイト |

|---|---|---|---|---|---|---|

XMTrading(KIWAMI極口座) (詳細) | 1,000倍 | 7.0pips~ | 1.3pips~ | 約1300銘柄 | 口座開設15,000円 入金100% | XMTrading公式サイト |

Vantage(RAW ECN口座) (詳細) | 2,000倍 | 3.5pips~ | 1.7pips~ | 約300銘柄 | 口座開設15,000円 入金120% | Vantage公式サイト |

Exness(ゼロ口座) (詳細) | 無制限 | 0.8pips~ | 0.0pips~ | 約150銘柄 | なし | Exness公式サイト |

FXGT(Optimus口座) (詳細) | 5,000倍 | 8.0pips~ | 1.5pips~ | 約200銘柄 | 口座開設15,000円 入金100% | FXGT公式サイト |

AXIORY(ナノ/テラ口座) (詳細) | 2,000倍 | 8.0pips~ | 0.1pips~ | 約100銘柄 | なし | AXIORY公式サイト |

この表から分かるように、Exnessの無制限レバレッジとXMTradingの豊富な銘柄数が特に目立ちます。

例えば、1万円の証拠金でゴールド取引をする場合、Exnessなら理論上無制限の取引が可能です。

一方、XMTradingは1300種類を超えるCFD銘柄を提供しており、米国株から新興国の株価指数まで幅広く取引できます。

Land Prime Media 編集部

Land Prime Media 編集部また、口座開設ボーナスを重視する方には、VantageやFXGTの15,000円キャンペーンがおすすめでしょう。

ただし、レバレッジの高さだけで選ぶのは危険です。

スプレッドの狭さや約定力、サポート体制なども総合的に判断することが重要になります。

次章では、これらの業者でCFD取引を行う前に知っておくべき基本知識について詳しく解説します。

海外FXにおけるCFD取引の基本とは

CFD取引を理解するには、まず基本的な仕組みを把握することが大切です。

海外FXのCFD取引には、通常のFX取引とは異なる特徴やメリットがあります。

ここでは、CFD取引の基本概念から実際の取引方法まで、初心者の方にも分かりやすく解説していきます。

CFD取引とは

CFDは「Contract for Difference」の略で、日本語では差金決済取引と呼ばれます。

実際の商品を保有することなく、価格変動の差額だけで利益を狙う取引方法です。

Land Prime Media 編集部

Land Prime Media 編集部例えば、ゴールドのCFD取引では実際に金を購入するわけではありません。

金価格が1オンス2000ドルから2100ドルに上昇した場合、その100ドルの差額が利益になる仕組みです。

物理的な商品の受け渡しが発生しないため、少額の証拠金で大きな取引が可能になります。

この仕組みにより、個人投資家でも機関投資家と同じような多様な投資機会にアクセスできるのです。

海外FXのCFD取引とFX取引の違い

多くの方が疑問に思うのが、CFD取引とFX取引の違いでしょう。

基本的な取引メカニズムは同じですが、取引対象が大きく異なります。

| 項目 | FX取引 | CFD取引 |

|---|---|---|

| 取引対象 | 通貨ペア (USDJPY等) | 株価指数 商品 株式等 |

| 取引時間 | 平日24時間 | 銘柄により 異なる |

| スプレッド | 0.1~2.0 pips 程度 | 1.0~10.0 pips 程度 |

| ボラティリティ | 比較的安定 | 銘柄により 大きく変動 |

FX取引では米ドル/円やユーロ/米ドルなどの通貨ペアのみを扱います。

一方、CFD取引では日経225やゴールド、原油、個別株式など幅広い金融商品が対象です。

CFD取引なら1つの口座で世界中の様々な市場にアクセス可能になります。

Land Prime Media 編集部

Land Prime Media 編集部また、スプレッドはFXの方が狭い傾向にありますが、CFDの方がボラティリティが高く短期間で大きな利益を狙えるケースが多いです。

CFDと現物取引の違い

CFD取引と現物取引の最大の違いは、実際の商品を保有するかどうかです。

現物取引では実際に株式や金を購入し、保有することになります。

例えば、Apple株を100株購入する場合、現物取引なら株価170ドル×100株=17,000ドル (約250万円) の資金が必要です。

しかし、CFD取引なら証拠金として数万円程度で同等のポジションを持てます。

CFD取引は少額資金で大きなポジションを取れるのが最大のメリットです。

ただし、現物取引では配当金や株主優待を受け取れますが、CFD取引では基本的にこれらの権利はありません。

レバレッジ効果により利益も損失も拡大される点に注意が必要です。

平日であれば24時間取引できる

海外FXのCFD取引では、多くの銘柄で平日24時間の取引が可能です。

これは世界各地の市場開始時間が異なるためで、常にどこかの市場が開いているからです。

例えば、日経225CFDの場合、以下のような取引時間になります。

| セッション | 取引時間 (日本時間) | 特徴 |

|---|---|---|

| アジア | 9:00 ~15:15 | ボラティリティ 中程度 |

| 欧州 | 16:00 ~24:00 | 活発な値動き |

| 米国 | 22:30 ~翌6:00 | 最も活発 |

Land Prime Media 編集部

Land Prime Media 編集部サラリーマンの方でも、仕事終わりの夜間に米国セッションでの取引が可能です。

24時間取引により、重要なニュースや経済指標発表時の価格変動を逃さずキャッチできます。

ただし、銘柄によっては取引時間が限定される場合もあるため、事前に確認しておきましょう。

売買どちらからでも取引できる

CFD取引では、価格の上昇を予想する「買い」だけでなく、下落を予想する「売り」からも取引を始められます。

この仕組みを「空売り」や「ショート」と呼び、現物取引にはない大きなメリットです。

例えば、コロナショック時に株価指数CFDを売りポジションで保有していれば、市場の下落で利益を得ることができました。

Land Prime Media 編集部

Land Prime Media 編集部具体的には、日経225が28,000円から22,000円に下落した場合、売りポジションなら6,000円分の利益になります。

相場の方向性に関係なく利益機会があるのがCFD取引の魅力です。

ただし、売りポジションでは配当調整額やスワップポイントがマイナスになるケースが多いため注意しましょう。

レバレッジをかけることができる

海外FXのCFD取引最大の特徴は、高いレバレッジを活用できることです。

国内業者の25倍制限に対し、海外業者では100倍から無制限まで様々なレバレッジが利用可能です。

例えば、1万円の証拠金で1000倍レバレッジを使えば、1000万円相当のポジションを持てます。

Land Prime Media 編集部

Land Prime Media 編集部ゴールド価格が1%上昇した場合、現物なら100円の利益ですが、1000倍レバレッジなら10万円の利益になります。

ハイレバレッジにより少額資金からでも効率的な資産運用が可能です。

しかし、利益が拡大する一方で損失も同様に拡大するリスクがあります。

適切なリスク管理とポジションサイズの調整が成功の鍵になります。

次章では、海外FXで実際に取引できるCFD銘柄の種類について詳しくご紹介します。

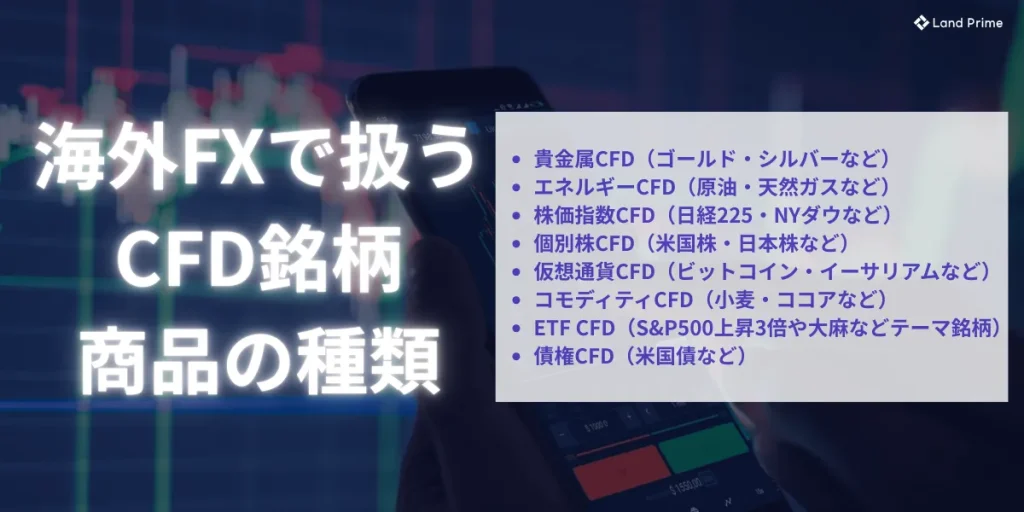

海外FXで扱うCFD銘柄と商品の種類

海外FXの魅力の一つは、取引できるCFD銘柄の豊富さです。

国内業者では10~30銘柄程度しか扱っていないのに対し、海外業者では100~1000銘柄以上を提供しています。

ここでは、主要なCFD銘柄の特徴と取引のポイントを詳しく解説していきます。

貴金属CFD(ゴールド・シルバーなど)

貴金属CFDは海外FX初心者にも人気が高く、特にゴールドは代表的な銘柄です。

金融不安や地政学リスクが高まると、安全資産として買われる傾向があります。

主要な貴金属CFDには以下のような銘柄があります。

| 銘柄 | 特徴 | 平均 レバレッジ |

|---|---|---|

| ゴールド (XAUUSD) | 最も人気 流動性が高い | 100〜 1000倍 |

| シルバー (XAGUSD) | ボラティリティ 高い | 50〜 500倍 |

| プラチナ (XPTUSD) | 工業需要に 左右される | 20〜 100倍 |

| パラジウム (XPDUSD) | 自動車産業と 関連 | 10〜 50倍 |

例えば、2020年のコロナショック時にはゴールド価格が1オンス1500ドルから2000ドルまで急騰しました。

この時100倍レバレッジで取引していれば、1万円の証拠金が約3万3000円になる計算です。

貴金属CFDは経済情勢を反映しやすく、中長期的なトレンドを狙いやすい銘柄といえます。

ただし、シルバーはゴールドより値動きが激しいため、リスク管理には十分注意しましょう。

エネルギーCFD(原油・天然ガスなど)

エネルギーCFDは世界経済の動向を直接反映し、高いボラティリティが特徴です。

特に原油価格は地政学リスクや OPEC の政策決定で大きく変動します。

主要なエネルギーCFD銘柄は以下の通りです。

| 銘柄 | 変動要因 | 取引時 ポイント |

|---|---|---|

| WTI原油 (USOIL) | 米国在庫統計 OPEC政策 | 水曜22:30 在庫発表に 注意 |

| ブレント原油 (UKOIL) | 欧州/中東 情勢 | 地政学 リスクで 急変動 |

| 天然ガス (NGAS) | 季節要因 気候変動 | 冬季に 需要増加で 価格上昇 |

2022年のロシア・ウクライナ情勢では、原油価格が1バレル70ドルから130ドルまで急騰しました。

Land Prime Media 編集部

Land Prime Media 編集部このような大きな価格変動時には、短期間で大きな利益を狙うことが可能です。

エネルギーCFDは重要な経済指標発表時に活発に取引され、短期売買に適した銘柄です。

ただし値動きが激しいため、ストップロス注文の設定は必須となります。

株価指数CFD(日経225・NYダウなど)

株価指数CFDは個別株リスクを分散でき、初心者にもおすすめの銘柄です。

各国の主要な株式市場の動きを一つの銘柄で取引できるメリットがあります。

人気の高い株価指数CFDは以下の通りです。

| 指数名 | 構成 | 取引時間 特徴 |

|---|---|---|

| 日経225 (JP225) | 日本主要 225銘柄 | アジア時間が 最も活発 |

| NYダウ (US30) | 米国優良 30銘柄 | 米国時間で 値動き大 |

| S&P500 (US500) | 米国大型 500銘柄 | 最も 流動性高 |

| NASDAQ (US100) | 米国 ハイテク 100銘柄 | ボラティリティ 高い |

例えば、日経225CFDなら日本の主要企業225社の株価を総合した指数を取引できます。

Land Prime Media 編集部

Land Prime Media 編集部個別企業の業績に左右されにくく、日本経済全体の動向を反映した取引が可能です。

株価指数CFDは経済指標発表時に明確なトレンドが出やすく、戦略を立てやすい銘柄といえます。

また、各国の金融政策や重要な経済発表前後でのスイングトレードも効果的でしょう。

個別株CFD(米国株・日本株など)

個別株CFDでは、世界中の有名企業の株式を少額資金で取引できます。

現物株投資では数十万円必要な銘柄も、CFDなら数千円から取引可能です。

海外FX業者で取引できる主要な個別株CFDは以下の通りです。

| 企業名 | 業種 | 株価目安 |

|---|---|---|

| Apple (AAPL) | テクノロジー | 170~200ドル |

| Tesla (TSLA) | 電気自動車 | 150~300ドル |

| Amazon (AMZN) | EC・クラウド | 140~180ドル |

| Microsoft (MSFT) | ソフトウェア | 300~450ドル |

例えば、Tesla株が決算発表で20%上昇した場合、20倍レバレッジなら400%の利益になります。

Land Prime Media 編集部

Land Prime Media 編集部現物投資では1株200ドル (約3万円) 必要ですが、CFDなら1500円程度の証拠金で取引できます。

個別株CFDは企業の決算発表や新製品発表時に大きな値動きが期待できる銘柄です。

ただし企業固有のリスクが高いため、分散投資やリスク管理が重要になります。

仮想通貨CFD(ビットコイン・イーサリアムなど)

仮想通貨CFDは24時間365日取引でき、極めて高いボラティリティが魅力です。

週末でも取引できるため、平日忙しい方にとって貴重な投資機会となります。

主要な仮想通貨CFD銘柄の特徴を見てみましょう。

| 仮想通貨 | 価格帯 目安 | 値動き 特徴 |

|---|---|---|

| ビットコイン (BTCUSD) | 30,000~ 70,000ドル | 1日5~15% 変動も |

| イーサリアム (ETHUSD) | 1,500~ 4,000ドル | BTCより 変動が大きい |

| リップル (XRPUSD) | 0.3~ 2.0ドル | 法的ニュースで 急変動 |

2021年には、ビットコインが3万ドルから6万9000ドルまで上昇しました。

もし100倍レバレッジで取引していれば、1万円の証拠金が約23万円になった計算です。

仮想通貨CFDは短期間で大きな利益を狙える一方、同様に大きな損失リスクもある銘柄です。

Land Prime Media 編集部

Land Prime Media 編集部重要なのは、値動きの激しさを理解した上で適切なポジションサイズで取引することですね。

コモディティCFD(小麦・ココアなど)

コモディティCFDは農産物や工業原料を対象とした銘柄で、季節性の影響を受けやすいのが特徴です。

天候や収穫量、世界情勢に左右されるため、ファンダメンタル分析が重要になります。

代表的なコモディティCFD銘柄には以下があります。

| 商品 | 季節的要因 | 価格変動 要因 |

|---|---|---|

| 小麦 (WHEAT) | 収穫期(6~8月) 下落傾向 | 天候作柄 輸出規制 |

| ココア (COCOA) | 年末需要で 上昇 | 西アフリカ 政情不安 |

| コーヒー (COFFEE) | ブラジル霜害時期 注意 | 気候変動 消費量 |

| 大豆 (SOYBEAN) | 春の作付け時期 変動 | 中国の 輸入需要 |

例えば、2021年の干ばつでコーヒー豆価格が40%上昇したことがありました。

Land Prime Media 編集部

Land Prime Media 編集部このような気候変動による供給不安は、コモディティ価格を大きく左右します。

コモディティCFDは世界情勢や気候変動を先読みして取引すると大きな利益が期待できる銘柄です。

ただし、専門的な知識が必要なため、初心者の方は情報収集を十分に行ってから取引しましょう。

ETF CFD(S&P500上昇3倍や大麻などテーマ銘柄)

ETF CFDは特定のテーマや戦略に基づいた投資信託を対象とした商品です。

レバレッジ型ETFや特定業界に特化したETFなど、ユニークな銘柄が多いのが特徴ですね。

人気の高いETF CFD銘柄を見てみましょう。

| ETF名 | 特徴 | 値動き 目安 |

|---|---|---|

| SPXL (S&P5003倍) | S&P500 3倍値動き | 通常の3倍 変動 |

| QQQ (NASDAQ100) | ハイテク株 中心 | 高 ボラティリティ |

| MSOS (大麻関連) | 大麻 合法化 銘柄 | 政策で 大変動 |

| GLD (ゴールド) | 金価格 連動 | 比較的 安定 |

レバレッジ型ETFのSPXLは、S&P500が1%上昇すると約3%上昇する仕組みです。

Land Prime Media 編集部

Land Prime Media 編集部さらにCFD取引でレバレッジをかければ、非常に大きな利益を狙うことができます。

ETF CFDは特定のテーマや戦略に集中投資でき、多様な投資アプローチが可能な銘柄です。

レバレッジ型ETFは値動きが激しいため、リスク管理を徹底することが必要となります。

債権CFD(米国債など)

債権CFDは国債や社債を対象とした比較的安定した値動きの銘柄です。

金利政策や経済情勢の変化を予測して取引する、上級者向けの商品といえるでしょう。

主要な債権CFD銘柄の特徴は以下の通りです。

| 債券名 | 特徴 | 値動き 要因 |

|---|---|---|

| 米国10年債 | 最も流動性が 高い | FRB政策 インフレ率 |

| 米国30年債 | 長期金利の 指標 | 長期経済 見通し |

| ドイツ10年債 | 欧州の 基準金利 | ECB政策 ユーロ圏情勢 |

| 日本10年債 | 超低金利 環境 | 日銀の 金融政策 |

2022年のFRB利上げ局面では、米国10年債価格が大きく下落しました。

金利上昇は債券価格の下落を意味するため、売りポジションで利益を狙うことができました。

債権CFDは金融政策の変化を先読みして取引すると安定した利益が期待できる銘柄です。

Land Prime Media 編集部

Land Prime Media 編集部値動きは他の銘柄より穏やかですが、マクロ経済の理解が必要な上級者向けの商品ですね。

次章では、これらの豊富なCFD銘柄を取引する際の海外FXと国内FXの条件比較について解説します。

海外FXと国内FXでのCFD取引条件を比較

CFD取引を始める際、海外FXと国内FXのどちらを選ぶべきか迷う方は多いでしょう。

両者には取引条件や規制環境に大きな違いがあるため、自分の取引スタイルに合った選択が重要です。

ここでは、5つの重要な項目で詳しく比較していきます。

レバレッジの比較

レバレッジの違いは、海外FXと国内FXの最も大きな差といえるでしょう。

国内FXは金融庁の規制により、すべてのCFD銘柄で最大25倍に制限されています。

一方、海外FXでは業者や銘柄によって大きく異なるレバレッジが提供されています。

| 銘柄 種類 | 海外 FX | 国内 FX | 実例 |

|---|---|---|---|

| 貴金属 (ゴールド) | 100倍~ 無制限 | 25倍 | Exnessは 無制限 |

| 株価 指数 | 100~ 500倍 | 25倍 | XMは 日経225 500倍 |

| エネルギー (原油) | 50~ 200倍 | 25倍 | FXGTは 100倍 |

| 個別株 | 5~ 20倍 | 5倍 | 海外FXが やや有利 |

| 仮想 通貨 | 50~ 1000倍 | 2倍 | 国内は 2倍制限 |

例えば、1万円でゴールド取引をする場合を比較してみましょう。

国内FXなら25万円分のポジション、海外FXのExnessなら理論上無制限のポジションが可能です。

海外FXのハイレバレッジは少額資金で大きな利益を狙える最大のメリットといえます。

ただし高いレバレッジは損失も拡大するため、適切なリスク管理が不可欠です。

スプレッドの比較

スプレッドは取引コストに直結するため、頻繁に取引する方には重要な要素です。

一般的に国内FXの方がスプレッドは狭い傾向にありますが、業者選びによって差は縮まります。

主要CFD銘柄のスプレッド比較を見てみましょう。

| 銘柄 | 海外 FX (最狭) | 海外 FX (平均) | 国内 FX (平均) |

|---|---|---|---|

| Gold | 0.0pips Exness | 1.5~3.0 pips | 1.2~2.0 pips |

| 日経 225 | 0.8pips Exness | 7.0~12 pips | 3.0~8.0 pips |

| WTI 原油 | 0.3pips Three Trader | 3.0~8.0 pips | 2.0~5.0 pips |

| S&P 500 | 0.5pips AXIORY | 2.0~6.0 pips | 1.5~4.0 pips |

海外FXでも低スプレッド口座を選べば、国内FXと同等またはそれ以下のコストで取引できます。

Land Prime Media 編集部

Land Prime Media 編集部例えば、Exnessのゼロ口座なら多くの銘柄で0.0pipsからの取引が可能です。

スプレッドの狭さを重視するなら、海外FXでも適切な業者と口座タイプを選ぶことが重要です。

ただし、低スプレッド口座では別途取引手数料がかかる場合が多いので注意しましょう。

取引銘柄数の比較

取引銘柄数では、海外FXが圧倒的に豊富な選択肢を提供しています。

多様な投資機会を求める方には、海外FXの方が有利といえるでしょう。

業者別の取引銘柄数を比較してみます。

| 銘柄種類 | 海外FX XM Trading | 海外 FX (平均) | 国内 FX (平均) |

|---|---|---|---|

| 株価指数 | 31 銘柄 | 15~25 銘柄 | 8~15 銘柄 |

| 個別株 | 1,311 銘柄 | 100~500 銘柄 | なし~50 銘柄 |

| 貴金属 | 7 銘柄 | 4~8 銘柄 | 2~4 銘柄 |

| エネルギー | 8 銘柄 | 3~6 銘柄 | 2~4 銘柄 |

| 仮想通貨 | 58 銘柄 | 10~30 銘柄 | 5~20 銘柄 |

| 合計 | 1,400 銘柄 以上 | 150~600 銘柄 | 20~100 銘柄 |

XMTradingでは、Apple、Google、Amazon など1,300種類以上の個別株CFDを取引できます。

Land Prime Media 編集部

Land Prime Media 編集部国内FXでは個別株CFDを扱わない業者が多く、扱っても50銘柄程度に限られています。

海外FXなら世界中の様々な市場や企業に1つの口座でアクセス可能です。

投資の分散や新しい投資機会を求める方には、海外FXの豊富な銘柄数が大きなメリットになるでしょう。

取引ツールの比較

取引ツールでは、それぞれ異なる特徴とメリットがあります。

海外FXは世界標準のMT4/MT5が主流で、国内FXは独自開発のツールが中心です。

各取引ツールの特徴を比較してみましょう。

| 項目 | 海外FX (MT4/MT5) | 国内FX (独自ツール) |

|---|---|---|

| チャート 分析 | 50種類以上 インジケーター | 約 20~40 種類 |

| 自動売買 (EA) | 選択肢豊富 自作可能 | 限定的 業者依存 |

| カスタマイズ 性 | 高い (プログラム可) | 中程度 |

| 操作性 | 慣れ必要 | 直感的で 分かり易い |

| 情報提供 | 限定的 | 充実 ニュース レポート |

| スマホ アプリ | 基本機能 中心 | 高機能 使いやすい |

MT4/MT5は世界中のトレーダーが使用しており、カスタムインジケーターやEAが豊富です。

Land Prime Media 編集部

Land Prime Media 編集部一方、国内FXの独自ツールは日本語サポートが充実し、初心者にも使いやすく設計されています。

本格的な分析や自動売買を重視するなら海外FX、使いやすさを重視するなら国内FXがおすすめです。

ただし、最近では海外FX業者でも日本語対応の優れたツールを提供するところが増えています。

安全性(投資家保護)の比較

投資家保護の面では、国内FXの方が法的な保護が手厚いのが現状です。

ただし、信頼できる海外FX業者を選べば、実質的なリスクは限定的といえるでしょう。

安全性に関する主な違いを整理してみます。

| 項目 | 海外FX | 国内FX |

|---|---|---|

| 資金保護 制度 | 分別管理 (業者による) | 信託保全 (法的義務) |

| 金融 ライセンス | 海外規制当局 | 金融庁 |

| 補償制度 | 限定的 (一部業者) | 投資者 保護基金 |

| 規制の 厳格さ | 国により 差がある | 非常に厳格 |

| 日本語 サポート | 業者により 差がある | 充実 |

| 税務処理 | 複雑 (総合課税) | シンプル (分離課税) |

国内FXでは、業者が破綻しても信託保全により資金が保護される仕組みがあります。

海外FXでは業者選びが重要で、FCA (英国) やCySEC (キプロス) などの厳格なライセンスを持つ業者を選ぶべきです。

安全性を最重視するなら国内FX、取引条件とのバランスを考えるなら信頼できる海外FX業者がおすすめです。

海外FXを選ぶ場合は、必ず複数のライセンスを持つ大手業者を選択しましょう。

次章では、これらの比較を踏まえて海外FXでCFD取引をするメリットについて詳しく解説します。

海外FXでのCFD取引のメリット

海外FXでCFD取引を行うメリットは、単にレバレッジが高いというだけではありません。

国内FXでは得られない様々な恩恵があり、特に効率的な資産運用を目指す方にとって魅力的な選択肢です。

ここでは、海外FXのCFD取引がもたらす6つの主要なメリットについて詳しく解説します。

国内FXにはないハイレバレッジ取引ができる

海外FXの最大の魅力は、国内FXの25倍制限を大幅に上回るハイレバレッジ取引です。

これにより、少額の資金でも大きなポジションを持つことができ、効率的な資産運用が可能になります。

具体的なレバレッジの違いを見てみましょう。

| 証拠金 | 国内FX 25倍 | 海外FX 500倍 | 海外FX 1000倍 |

|---|---|---|---|

| 1万円 | 25万円分 取引 | 500万円分 取引 | 1000万円分 取引 |

| 5万円 | 125万円分 取引 | 2500万円分 取引 | 5000万円分 取引 |

| 10万円 | 250万円分 取引 | 5000万円分 取引 | 1億円分 取引 |

例えば、ゴールド価格が2%上昇した場合の利益を比較してみます。

1万円の証拠金なら、国内FXでは5000円の利益ですが、海外FXの1000倍レバレッジなら20万円の利益になります。

ハイレバレッジにより、少額資金からでも大きな利益を狙うことが可能です。

ただし、利益が拡大する分、損失も同様に拡大するリスクがあることは理解しておきましょう。

ゼロカットシステム採用で追証がない

ゼロカットシステムは、海外FXならではの投資家保護制度です。

このシステムにより、口座残高を超える損失が発生することがなく、借金を負うリスクがありません。

ゼロカットシステムの仕組みを具体例で説明します。

| シナリオ | 口座残高 | ポジション | 損失発生 | ゼロカット後 |

|---|---|---|---|---|

| 例1 | 10万円 | ゴールド買い | -15万円 | 0円(-5万円は業者負担) |

| 例2 | 5万円 | 原油買い | -8万円 | 0円(-3万円は業者負担) |

| 例3 | 20万円 | 日経225売り | -30万円 | 0円(-10万円は業者負担) |

2015年のスイスフランショックでは、多くの国内FX業者で追証が発生しました。

しかし、ゼロカットシステムを採用していた海外FX業者では、顧客に追証請求は一切ありませんでした。

ゼロカットシステムにより、ハイレバレッジ取引でも安心してチャレンジできる環境が整っています。

Land Prime Media 編集部

Land Prime Media 編集部これは国内FXにはない、海外FX独自の大きなメリットといえるでしょう。

取引銘柄が多くリスク分散できる

海外FXでは、国内FXでは取り扱いのない多様な銘柄にアクセスできます。

これにより、効果的なリスク分散投資が可能になり、様々な市場環境で利益機会を見つけることができます。

銘柄数の違いを比較してみましょう。

| 銘柄 種類 | 海外 FX | 国内 FX | 分散 効果 |

|---|---|---|---|

| 株価 指数 | 20~50 銘柄 | 8~15 銘柄 | 各国市場 分散 |

| 個別 株 | 100~1300 銘柄 | 0~50 銘柄 | セクター 地域 分散 |

| 仮想 通貨 | 10~60 銘柄 | 5~20 銘柄 | デジタル資産 分散 |

| 商品 | 15~30 銘柄 | 5~10 銘柄 | インフレ ヘッジ効果 |

例えば、以下のような分散投資戦略が可能です。

株式市場の下落局面では株価指数CFDで売りポジション、同時にゴールドCFDで買いポジションを取ることでリスクヘッジができます。

豊富な銘柄により、一つの口座で完結する本格的なポートフォリオ運用が実現できます。

Land Prime Media 編集部

Land Prime Media 編集部これは投資の基本である「卵を一つのかごに盛るな」という格言を実践する上で非常に有効でしょう。

FXと同一口座で取引できる

海外FXでは、通常のFX取引とCFD取引を同じ口座で行うことができます。

これにより、資金管理が簡単になり、取引機会を逃すリスクも軽減されます。

同一口座取引のメリットを整理してみましょう。

| メリット | 具体例 | 従来方法 との比較 |

|---|---|---|

| 資金移動 不要 | USDJPY利益で ゴールドCFD 即座取引 | 別口座間の 資金移動に 時間かかる |

| 証拠金 有効活用 | 同じ証拠金で 複数銘柄 ポジション管理 | 口座ごとに 資金分割 必要 |

| 管理画面 統一 | 全ポジション 一画面で 確認可能 | 複数 管理画面 使い分け |

| 税務処理 簡素化 | 一業者からの 取引報告書で 完結 | 複数業者の 損益合算する 手間 |

例えば、米国の雇用統計発表時にこんな取引が可能です。

良い結果ならドル買い・株価指数CFD買い、悪い結果ならドル売り・ゴールドCFD買いという戦略を同一口座で瞬時に実行できます。

同一口座取引により、市場の変化に素早く対応できる機動的な投資が可能になります。

Land Prime Media 編集部

Land Prime Media 編集部これは複数の口座を管理する煩わしさから解放される、大きな利便性といえるでしょう。

口座開設ボーナスや入金ボーナスが豪華

海外FX業者は、国内業者では考えられないほど豪華なボーナスキャンペーンを提供しています。

これらのボーナスは証拠金として利用でき、実質的に投資資金を増やすことができます。

主要業者のボーナスキャンペーンを比較してみましょう。

| 業者名 | ボーナス | その他 キャンペーン |

|---|---|---|

| XM Trading | 口座開設 15,000円 入金ボーナス 100%+20% (最大100万円) | 取引ボーナス ロイヤルティ プログラム |

| FXGT | 口座開設 15,000円 入金ボーナス 100%+50% (最大200万円) | 仮想通貨 キャンペーン |

| Vantage | 口座開設 15,000円 入金ボーナス 120% (最大150万円) | 取引量 キャッシュバック |

| IS6FX | 口座開設 13,000円 入金ボーナス 200% (最大100万円) | 定期的な 入金ボーナス 増額 |

例えば、XMTradingなら口座開設だけで13,000円のボーナスがもらえます。

Land Prime Media 編集部

Land Prime Media 編集部さらに10万円入金すれば100%ボーナスで10万円が追加され、合計23万円でCFD取引を始められます。

豪華なボーナスキャンペーンにより、少ない自己資金でも大きなポジションでの取引が可能です。

ボーナスには出金条件があるため、利用前に必ず条件を確認しておきましょう。

世界中の金融商品に少額から投資できる

海外FXのCFD取引なら、従来は機関投資家や富裕層しかアクセスできなかった投資機会が開かれます。

少額資金からでも世界中の様々な金融商品に投資でき、グローバルな投資戦略が実現可能です。

アクセス可能な投資機会の例を見てみましょう。

| 投資 対象 | 現物投資 最低額 | CFD取引 最低額 | 投資 メリット |

|---|---|---|---|

| Apple 株 | 約 3万円 /株 | 約 ¥1,500 | 世界最大 時価総額 企業投資 |

| Gold | 約 80万円 /オンス | 約 ¥1,000 | インフレ ヘッジ 安全資産 |

| S&P 500 | 約 50万円 (ETF購入) | 約 ¥1,000 | 米国経済 全体 分散投資 |

| ビット コイン | 約 500万円 /BTC | 約 ¥1,000 | デジタル 資産投資 |

例えば、1万円の資金があれば以下のような国際分散投資が可能です。

米国株CFD (3,000円)、ゴールドCFD (3,000円)、日経225CFD (2,000円)、ビットコインCFD (2,000円) というポートフォリオを組むことができます。

CFD取引により、少額資金からでも本格的なグローバル投資が実現可能です。

Land Prime Media 編集部

Land Prime Media 編集部これは従来の投資環境では考えられなかった、個人投資家にとって革命的な変化といえるでしょう。

次章では、これらのメリットと合わせて理解しておくべきデメリットについて詳しく解説します。

海外FXでのCFD取引のデメリット

海外FXのCFD取引には多くのメリットがある一方で、注意すべきデメリットも存在します。

これらのデメリットを事前に理解しておくことで、適切なリスク管理と業者選びが可能になります。

ここでは、海外FXでCFD取引を行う際に知っておくべき8つの主要なデメリットについて詳しく解説します。

国内FXと比較するとスプレッドが広い

海外FXの最も大きなデメリットの一つが、国内FXと比較してスプレッドが広いことです。

これは取引コストの増加を意味し、特に短期売買を繰り返すトレーダーには大きな影響を与えます。

主要CFD銘柄のスプレッド比較を見てみましょう。

| 銘柄 種類 | 海外FX 標準口座 | 海外FX 低スプレッド 口座 | 国内FX |

|---|---|---|---|

| Gold | 2.0~5.0 pips | 0.0~2.0 pips | 1.2~2.8 pips |

| 日経 225 | 8.0~15 pips | 1.0~8.0 pips | 3.0~8.0 pips |

| WTI 原油 | 3.0~8.0 pips | 0.3~3.0 pips | 2.0~5.0 pips |

| S&P 500 | 2.0~6.0 pips | 0.5~2.0 pips | 1.5~4.0 pips |

例えば、1日10回ゴールド取引をする場合のコスト差を計算してみます。

海外FXで3.0pips、国内FXで1.5pipsとすると、1ロット当たり1.5pipsの差が発生し、月間で約450pipsのコスト差になります。

スプレッドの広さは短期売買の収益性に大きく影響するため、取引スタイルに応じた業者選びが重要です。

頻繁に取引する方は、低スプレッド口座を提供する業者を選ぶことをおすすめします。

レバレッジ制限を受けやすい

海外FXでは高いレバレッジが魅力ですが、実際には様々な制限が設けられています。

口座残高や取引量に応じてレバレッジが制限されるため、思ったように高いレバレッジを使えない場合があります。

主要業者のレバレッジ制限例をご紹介します。

| 業者名 | 制限 条件 | 制限 内容 | 対象 銘柄 |

|---|---|---|---|

| XM Trading | 証拠金 40万円 超 | 最大 200倍 制限 | FX CFD 全般 |

| FXGT | ポジション 増加 | 段階的 レバレッジ 低下 | 主要 CFD 銘柄 |

| Vantage | 口座残高 200万円 超 | 最大 500倍 制限 | 一部 CFD 銘柄 |

| AXIORY | 取引 時間帯 | 早朝は レバレッジ 低下 | 株価指数 CFD |

例えば、XMTradingでは有効証拠金が40万円を超えると、最大レバレッジが1000倍から200倍に制限されます。

Land Prime Media 編集部

Land Prime Media 編集部また、重要な経済指標発表前後や市場の流動性が低い時間帯にもレバレッジ制限が適用される場合があります。

レバレッジ制限により、大きな利益が出た後は効率的な取引が難しくなる可能性があります。

このような制限を回避するには、複数口座での資金分散や利益の定期的な出金などの対策が必要でしょう。

取引数量が分かりづらい

海外FXのCFD取引では、銘柄ごとに異なる取引単位が設定されており、初心者には分かりづらい場合があります。

国内FXのような統一された基準がないため、リスク管理が複雑になる可能性があります。

主要CFD銘柄の取引単位例を見てみましょう。

| 銘柄 | 1Lot 価値 | 最小 取引量 | 必要 証拠金 目安 |

|---|---|---|---|

| Gold | 100 オンス | 0.01 Lot | 約$800 ※100倍 レバレッジ |

| 日経 225 | 指数 ×1円 | 0.1 Lot | 約$350 ※500倍 レバレッジ |

| WTI 原油 | 1000 バレル | 0.01 Lot | 約$700 ※100倍 レバレッジ |

| Apple 株 | 100 株 | 0.01 Lot | 約$170 ※20倍 レバレッジ |

例えば、ゴールドCFDで0.1ロット取引する場合、実際には10オンス分のポジションを持つことになります。

Land Prime Media 編集部

Land Prime Media 編集部価格が1オンス当たり10ドル変動すると、100ドルの損益が発生する計算です。

各銘柄の取引単位を正確に理解しないと、想定外の大きな損失を被るリスクがあります。

取引開始前には必ず各銘柄の取引単位と必要証拠金を確認しておきましょう。

信託保全を採用している業者が少ない

国内FXでは法的に義務付けられている信託保全ですが、海外FX業者では採用している業者が少ないのが現状です。

これは業者の破綻時に顧客資金が保護されないリスクを意味します。

資金保護制度の違いを比較してみましょう。

| 保護制度 | 海外FX | 国内FX |

|---|---|---|

| 信託保全 (100%保護) | 一部業者 のみ | 法的義務 |

| 分別管理 (業者に依存) | 多くの業者で 採用 | 基本的な 要件 |

| 保険制度 (1000万円 まで保護) | 限定的 | 投資者 保護基金 |

| 監査体制 (定期検査) | ライセンス による | 厳格な 監査 |

信託保全を採用している海外FX業者の例をいくつか挙げてみます。

AXIORYは信託保全を採用し、TitanFXも一定の顧客資金保護制度を導入しています。

業者選びの際は金融ライセンスの内容と資金保護制度の有無を必ず確認することが重要です。

Land Prime Media 編集部

Land Prime Media 編集部また、大手業者でも資金は必要最小限に留め、利益が出たら定期的に出金することをおすすめします。

稼げば稼ぐほど税金が上がる

海外FXの利益は総合課税の対象となり、利益が増えるほど税率が高くなる累進課税制度が適用されます。

国内FXの一律20.315%と比較すると、大きな利益を得た場合の税負担が重くなります。

所得額別の税率比較を見てみましょう。

| 年間 所得額 | 海外FX (総合課税) | 国内FX (分離課税) | 税額差 |

|---|---|---|---|

| 100 万円 | 15% | 20.315 % | 海外FX 有利 |

| 300 万円 | 20% | 20.315 % | ほぼ 同等 |

| 500 万円 | 30% | 20.315 % | 国内FX 有利 |

| 1000 万円 | 43% | 20.315 % | 国内FX 大幅有利 |

| 2000 万円 | 50% | 20.315 % | 国内FX 大幅有利 |

例えば、年間1000万円の利益を得た場合を比較してみます。

海外FXなら約430万円の税金、国内FXなら約203万円の税金となり、約227万円の差が生まれます。

大きな利益を狙う場合は税務戦略も含めた総合的な判断が必要になります。

確定申告も複雑になるため、税理士への相談を検討することをおすすめします。

情報源が少ない

海外FXのCFD取引では、日本語での情報提供が限られているケースが多いです。

特に個別株CFDや海外の株価指数については、日本語での分析レポートや市場情報が不足しがちです。

情報源の違いを比較してみましょう。

| 情報 種類 | 海外 FX | 国内 FX | 入手 難易度 |

|---|---|---|---|

| 日本 ニュース | 限定的 | 豊富 | 海外FX 困難 |

| 分レポート | 英語 中心 | 日本語 充実 | 海外FX 困難 |

| セミナー ウェビナー | 少ない | 頻繁 開催 | 海外FX 困難 |

| 経済指標 解説 | 基本的 内容 のみ | 詳細 解説 | 海外FX やや難 |

例えば、米国個別株のCFD取引をする場合、企業の決算情報や業界動向を英語で収集する必要があります。

Land Prime Media 編集部

Land Prime Media 編集部また、欧州の株価指数CFDでは、現地の政治・経済情勢を理解するための情報収集が欠かせません。

情報不足により適切な投資判断が困難になり、予想外の損失を被るリスクがあります。

海外の情報サイトや英語のニュースを活用するなど、情報収集方法を工夫する必要があるでしょう。

入金・出金にルールがある

海外FX業者では、マネーロンダリング対策として厳格な入出金ルールが設けられています。

これらのルールを理解せずに取引を始めると、出金時にトラブルが発生する可能性があります。

主な入出金ルールをまとめてみました。

| ルール | 内容 | 注意点 |

|---|---|---|

| 同一名義 原則 | 入金元 出金先 同一名義必須 | 家族名義 入金不可 |

| 入金額 優先出金 | 利益分より 入金額優先 出金 | クレジットカード 入金制限あり |

| 本人確認 書類 | 出金前に 身分証明書 提出必要 | 書類不備で 出金遅延あり |

| 最低 出金額 | 業者ごと 最低額以上 | 少額出金不可の ケースあり |

例えば、クレジットカードで10万円入金した場合、利益が出ても最初に10万円をクレジットカードに返金する必要があります。

Land Prime Media 編集部

Land Prime Media 編集部利益分については、銀行送金や電子ウォレットでの出金となり、処理に数日かかることもあります。

入出金ルールを事前に理解しておかないと、必要な時に資金を引き出せないリスクがあります。

口座開設前に各業者の入出金条件を必ず確認し、自分の資金管理方法に合うかチェックしましょう。

日本円で取引できる銘柄が少ない

多くの海外FX業者では、CFD銘柄の基準通貨が米ドルやユーロに設定されています。

これにより、日本円での損益計算が複雑になり、為替変動リスクも考慮する必要があります。

通貨別の取引可能銘柄数を比較してみましょう。

| 基準 通貨 | 対応 銘柄数 | 主な 銘柄例 | 日本人への 影響 |

|---|---|---|---|

| 日本円 (JPY) | 限定的 | 日経225 一部貴金属 | 損益計算 簡単 |

| 米ドル (USD) | 最も 豊富 | 米国株 ゴールド 原油 など | 為替リスク 発生 |

| ユーロ (EUR) | 中程度 | 欧州 株価指数 個別株 | 為替リスク 発生 |

| ポンド (GBP) | 少ない | 英国 株価指数 個別株 | 為替リスク 発生 |

例えば、ドル建てのApple株CFDで利益を得ても、円高が進むと日本円換算では損失になる可能性があります。

Land Prime Media 編集部

Land Prime Media 編集部具体的には、Apple株で10%の利益を得ても、同期間にドル円が15%下落すれば、実質的には約5%の損失になります。

外貨建て取引では CFD の損益に加えて為替変動リスクも考慮した戦略が必要です。

為替ヘッジ機能を提供する業者を選ぶか、通貨ペア取引と組み合わせたリスク管理を検討しましょう。

次章では、これらのデメリットを踏まえた上で、CFD取引に最適な海外FX業者のランキングをご紹介します。

CFD取引に最適な海外FX業者おすすめランキング

CFD取引で成功するためには、適切な海外FX業者を選ぶことが欠かせません。

取引条件、安全性、サポート体制などを総合的に評価し、特にCFD取引に優れた業者を厳選しました。

ここでは、実際の取引環境や利用者の評判を基に、おすすめの海外FX業者を5社ランキング形式でご紹介します。

第1位 XMTrading(KIWAMI極口座)

| 項目 | 内容 |

|---|---|

| おすすめ口座タイプ | KIWAMI極口座 |

| 最大レバレッジ | 1,000倍 |

| 日経225 スプレッド | 7.0pips~ (手数料0) |

| ゴールド スプレッド | 0.6pips~ |

| CFD銘柄数 | 約1300銘柄 |

| ボーナス | 口座開設15,000円 入金100% |

| 日本語サポート | 24時間対応 |

| 公式サイト | XMTrading公式サイト |

XMTradingは豊富な銘柄数と充実したサポート体制で、CFD取引初心者から上級者まで幅広く支持されています。

特に1300種類を超える個別株CFDの取り扱いは業界トップクラスです。

XMTradingでは、口座開設ボーナス15,000円と入金ボーナスを組み合わせることで、大幅に証拠金を増やせます。

例えば、10万円入金すれば100%ボーナスで10万円が追加され、合計23万円でCFD取引を始められます。

Land Prime Media 編集部

Land Prime Media 編集部また、Apple、Google、Amazon など世界の有名企業1300社以上の個別株CFDを取引可能です。

XMTradingは豊富な銘柄と手厚いサポートで初心者にも安心の海外FX業者です。

CFD取引が初めての方や、様々な銘柄に分散投資したい方に特におすすめできるでしょう。

パートナーコード BINGO 入力で

\今すぐボーナス増額や特典をもらう/

公式サイト

https://www.xmtrading.com/jp/

XMパートナーコード「BINGO」入力画面はこちら

第2位 Vantage(RAW ECN口座)

| 項目 | 内容 |

|---|---|

| おすすめ口座タイプ | RAW ECN口座 |

| 最大レバレッジ | 2,000倍 |

| 日経225 スプレッド | 3.5pips~ |

| ゴールド スプレッド | 1.7pips~ |

| CFD銘柄数 | 約300銘柄 |

| ボーナス | 口座開設15,000円 入金120% |

| 約定スピード | 平均30ms |

| 公式サイト | Vantage公式サイト |

Vantageは狭いスプレッドと高いレバレッジを両立し、コスト重視のトレーダーに人気の海外FX業者です。

特に株価指数CFDのスプレッドは業界最狭水準を誇ります。

Vantageの強みは、取引コストの安さと約定力の高さです。

例えば、日経225CFDでスキャルピングを行う場合、3.5pipsの狭いスプレッドにより収益性が大幅に向上します。

Land Prime Media 編集部

Land Prime Media 編集部また、15,000円の口座開設ボーナスと120%の入金ボーナスにより、資金効率も優秀です。

Vantageは取引コストを抑えたい短期売買トレーダーに最適な海外FX業者といえます。

特にデイトレードやスキャルピングでCFD取引をする方には、大きなメリットがあるでしょう。

\総額300万円の入金ボーナスをもらう/

公式サイト

https://www.vantagetradings.com/

第3位 Exness(ゼロ口座)

| 項目 | 内容 |

|---|---|

| おすすめ口座タイプ | ゼロ口座 |

| 最大レバレッジ | 無制限 |

| 日経225 スプレッド | 0.0pips~ (手数料$0.05) |

| ゴールド スプレッド | 0.0pips~ |

| CFD銘柄数 | 約150銘柄 |

| ロスカット水準 | 0% |

| ボーナス | なし |

| 公式サイト | Exness公式サイト |

ExnessはCFD取引において最も優れた条件を提供する海外FX業者です。

無制限レバレッジと極狭スプレッドにより、効率的なCFD取引が可能になります。

Exnessの最大の魅力は、条件を満たせば無制限レバレッジでCFD取引ができることです。

例えば、1万円の証拠金でゴールドCFDを無制限レバレッジで取引すれば、理論上無限大のポジションが可能になります。

Land Prime Media 編集部

Land Prime Media 編集部また、ゼロ口座ならゴールドスプレッドが0.0pipsからとなり、取引コストを最小限に抑えられます。

Exnessは本格的なCFD取引を目指す上級者に最適な海外FX業者といえるでしょう。

ただし、ボーナスキャンペーンがないため、初回入金は自己資金で行う必要があります。

\最新コード「mh76s8zu4k」で特典をもらう/

公式サイト(口座開設後は日本語で利用可)

https://www.exness.com/

第4位 FXGT(Optimus口座)

| 項目 | 内容 |

|---|---|

| おすすめ口座タイプ | Optimus口座 |

| 最大レバレッジ | 5,000倍 |

| 日経225 スプレッド | 8.0pips~ |

| ゴールド スプレッド | 1.5pips~ |

| CFD銘柄数 | 約200銘柄 |

| ボーナス | 口座開設15,000円 入金100% |

| 取引時間 | 24時間365日 (仮想通貨) |

| 公式サイト | FXGT公式サイト |

FXGTは仮想通貨CFDに特化した海外FX業者として知られ、24時間365日取引可能な環境を提供しています。

仮想通貨以外のCFD銘柄も充実しており、バランスの取れた取引環境が魅力です。

FXGTの最大の特徴は、ビットコインやイーサリアムなど60種類以上の仮想通貨CFDを1000倍レバレッジで取引できることです。

例えば、1万円の証拠金でビットコインCFDを取引すれば、1000万円相当のポジションを持つことができます。

Land Prime Media 編集部

Land Prime Media 編集部また、24時間365日取引可能なため、平日忙しい方でも週末にじっくり取引できます。

FXGTは仮想通貨CFDを中心とした取引を考えている方に最適な海外FX業者です。

仮想通貨の高いボラティリティとハイレバレッジを活かした取引戦略を実践できるでしょう。

当サイト限定12/31まで!

\今すぐボーナス¥17,000をもらう/

公式サイト

https://fxgt.com/ja/

第5位 AXIORY(ナノ/テラ口座)

| 項目 | 内容 |

|---|---|

| おすすめ口座タイプ | ナノ/テラ口座 |

| 最大レバレッジ | 2,000倍 |

| 日経225 スプレッド | 8.0pips~ |

| ゴールド スプレッド | 0.1pips~ |

| CFD銘柄数 | 約100銘柄 |

| ボーナス | なし |

| 資金保護 | 信託保全 |

| 公式サイト | AXIORY公式サイト |

AXIORYは透明性の高い取引環境と充実した日本語サポートで、安心してCFD取引ができる海外FX業者です。

また、AXIORYの最大の特徴は、海外FX業者では珍しい信託保全を採用していることです。

万が一の業者破綻時でも、顧客資金が完全に保護される仕組みになっています。

Land Prime Media 編集部

Land Prime Media 編集部また、NDD方式により透明性の高い取引環境を提供し、約定拒否やスリッページが起こりにくい特徴があります。

AXIORYは安全性と透明性を最重視する慎重派のトレーダーに最適な海外FX業者です。

レバレッジは控えめですが、その分リスクを抑えた安定したCFD取引が可能でしょう。

\超速約定・極狭スプレッド!/

公式サイト

https://www.axiory.com/jp

次章では、これらの業者をCFD銘柄別に比較し、最適な選択肢をご紹介します。

CFD銘柄別に見る最適な海外FX業者

CFD取引では、銘柄によって最適な海外FX業者が異なる場合があります。

スプレッド、レバレッジ、取引時間などの条件は銘柄ごとに大きく変わるため、目的に応じた業者選びが重要です。

ここでは、人気の高いCFD銘柄別に最適な海外FX業者をご紹介し、それぞれの選び方のポイントを解説します。

ゴールド取引におすすめの業者

ゴールドCFD取引では、スプレッドの狭さとレバレッジの高さが重要なポイントになります。

ゴールドは値動きが大きいため、取引コストを抑えることで収益性が大幅に改善します。

ゴールド取引に最適な業者を比較してみましょう。

| 業者名 | 最大 レバレッジ | 平均 スプレッド | 特徴 |

|---|---|---|---|

| Exness ゼロ口座 | 無制限 | 0.0pips ~ | 最高の コスト効率 |

| AXIORY ナノ口座 | 400倍 | 0.1pips ~ | 安定した 低スプレッド |

| XM Trading KIWAMI 極口座 | 1000倍 | 1.7pips ~ | 条件 バランス 良好 |

| Vantage RAW口座 | 2000倍 | 1.3pips ~ | ハイレバ × 低コスト |

例えば、1日に10回のゴールド取引を行う場合のコスト差を計算してみます。

Exnessのゼロ口座なら0.0pips、XMTradingのKIWAMI極口座なら1.7pipsとなり、月間で約510pipsのコスト差が生まれます。

短期売買でゴールド取引をするなら、Exnessのゼロ口座が圧倒的にお得です。

Land Prime Media 編集部

Land Prime Media 編集部一方、初心者で手厚いサポートを重視するなら、XMTradingのバランスの良い条件がおすすめでしょう。

ゴールド取引におすすめの海外FX業者については、以下記事にてご覧いただけます。

ビットコイン取引におすすめの業者

ビットコインCFD取引では、24時間365日の取引環境とスワップフリーの条件が重要です。

また、仮想通貨特有の高いボラティリティに対応できる業者選びも欠かせません。

ビットコイン取引に適した業者を比較します。

| 業者名 | 最大 レバレッジ | スプレッド | 取引 時間 | スワップ |

|---|---|---|---|---|

| FXGT | 1000倍 | 350 pips ~ | 24時間 365日 | フリー |

| Exness | 400倍 | 342 pips ~ | 24時間 365日 | フリー |

| XM Trading | 500倍 | 617 pips ~ | 平日 のみ | 有り |

| Vantage | 100倍 | 280 pips ~ | 24時間 365日 | フリー |

ビットコイン取引で最も重要なのは、週末でも取引できる環境です。

例えば、土曜日にビットコイン価格が10%急騰した場合、平日のみ取引可能な業者では機会を逃してしまいます。

Land Prime Media 編集部

Land Prime Media 編集部FXGTなら1000倍レバレッジで週末も取引でき、1万円の証拠金で1000万円相当のポジションが可能です。

仮想通貨CFDを本格的に取引するなら、FXGTの環境が最も適しているといえます。

ただし仮想通貨は値動きが激しいため、リスク管理を徹底することが重要です。

仮想通貨FXにおすすめの海外FX業者については、以下記事にてご覧いただけます。

原油取引におすすめの業者

原油CFD取引では、重要な経済指標発表時の約定力とスプレッドの安定性が鍵となります。

特に毎週水曜日の米国石油在庫統計発表時には、大きな価格変動が発生するため対応力が重要です。

原油取引に優れた業者の条件を見てみましょう。

| 業者名 | 最大 レバレッジ | スプレッド | 約定力 | 取引 制限 |

|---|---|---|---|---|

| Exness | 200倍 | 0.4 pips ~ | 高い | 制限 少ない |

| XM Trading | 200倍 (現物) 66倍 (先物) | 3.0 pips ~ | 安定 | 現物 先物 選択可 |

| TitanFX | 500倍 | 2.5 pips ~ | 非常に 高い | 制限 なし |

| AXIORY | 100倍 | 2.8 pips ~ | 高い | 制限 少ない |

原油取引では、指標発表時のスリッページが収益に大きく影響します。

例えば、在庫統計で予想より大幅に在庫が減少した場合、原油価格が短時間で3-5%上昇することがあります。

この時、約定力の高いTitanFXやExnessなら、狙った価格で取引しやすくなります。

原油の短期売買を重視するなら、約定力とスプレッドの安定性でTitanFXがおすすめです。

Land Prime Media 編集部

Land Prime Media 編集部一方、コスト重視なら Exness のロースプレッド口座が最適でしょう。

日経225取引におすすめの業者

日経225CFD取引では、日本時間での取引環境とサポート体制が重要なポイントです。

また、現物と先物の選択肢があるかどうかも、取引戦略に大きく影響します。

日経225取引に適した業者を比較してみます。

| 業者名 | 最大 レバレッジ | スプレッド | 現物 先物 | 日本語 サポート |

|---|---|---|---|---|

| XM Trading | 500倍 | 7.0 pips ~ | 両方 あり | 24時間 対応 |

| AXIORY | 100倍 | 8.0 pips ~ | 現物 のみ | 平日 対応 |

| Exness | 200倍 | 0.8 pips ~ | 両方 あり | 24時間 対応 |

| Vantage | 500倍 | 3.5 pips ~ | 現物 のみ | 限定的 |

日経225の取引では、日本市場の開場時間 (9:00-15:00) でのスプレッド安定性が重要です。

例えば、日銀の金融政策決定会合後には大きな価格変動が発生するため、この時間帯での約定力が収益を左右します。

XMTradingなら現物と先物の両方を取引でき、戦略の幅が広がります。

日経225取引では、充実した日本語サポートがあるXMTradingが最も安心といえるでしょう。

Land Prime Media 編集部

Land Prime Media 編集部コスト重視ならExnessも魅力的ですが、初心者にはXMTradingのサポート体制がおすすめです。

NYダウ取引におすすめの業者

NYダウCFD取引では、米国市場の開場時間での流動性と約定力が重要です。

特にFOMC (米連邦公開市場委員会) 発表時など、重要イベント時の対応力が求められます。

NYダウ取引に適した業者の条件をまとめました。

| 業者名 | 最大 レバレッジ | スプレッド | 米国時間 約定力 | 経済指標 対応 |

|---|---|---|---|---|

| XM Trading | 500倍 | 2.8 pips ~ | 高い | 制限 少ない |

| Exness | 200倍 | 1.2 pips ~ | 非常に 高い | 制限 なし |

| TitanFX | 500倍 | 1.5 pips ~ | 非常に 高い | 制限 なし |

| FXGT | 100倍 | 3.2 pips ~ | 中程度 | 一部制限 あり |

NYダウは米国の主要30社で構成されており、企業の決算発表時期には大きく変動します。

例えば、Apple や Microsoft などの決算が好調だった場合、NYダウが一日で2-3%上昇することもあります。

Land Prime Media 編集部

Land Prime Media 編集部この時、500倍レバレッジで取引していれば、1万円の証拠金で15万円程度の利益を狙うことも可能です。

NYダウ取引では約定力の高さでTitanFXとExnessが特におすすめです。

コスト重視ならExness、バランス重視ならXMTradingを選ぶと良いでしょう。

個別株式を取引できる業者

個別株CFD取引では、取扱銘柄数の多さと企業情報の充実度が重要なポイントです。

また、決算発表時期の取引制限の有無も、収益機会に大きく影響します。

個別株CFDに強い業者を比較してみましょう。

| 業者名 | 取扱 銘柄数 | 主要 市場 | 最大 レバレッジ | 決算時 制限 |

|---|---|---|---|---|

| XM Trading | 1300 種類 以上 | 米国 欧州 日本 | 20倍 | 制限 少ない |

| Exness | 90 種類 | 米国 中心 | 20倍 | 制限なし |

| TitanFX | 144 種類 | 米国 欧州 | 20倍 | 制限 少ない |

| AXIORY | 196 種類 | 米国 欧州 日本 | 20倍 | 制限 あり |

個別株CFDの魅力は、企業の成長を直接的に投資できることです。

例えば、Tesla の新型車発表で株価が15%上昇した場合、20倍レバレッジなら300%の利益になります。

Land Prime Media 編集部

Land Prime Media 編集部XMTradingなら Apple、Google、Amazon、Netflix など1300社以上の有名企業株CFDを取引できます。

個別株CFD取引なら、圧倒的な銘柄数を誇るXMTradingが最適といえます。

ただし個別株は企業固有のリスクが高いため、分散投資を心がけることが重要です。

次章では、これらのCFD銘柄を効果的に取引するための具体的な戦略について解説します。

海外FXでのCFD取引において効果的な戦略

CFD取引で継続的に利益を出すためには、銘柄の特性を理解した戦略が不可欠です。

各CFD銘柄にはそれぞれ独特の値動きパターンがあり、適切な戦略を使い分けることで収益機会を最大化できます。

ここでは、主要なCFD銘柄カテゴリ別に実践的な取引戦略をご紹介します。

株価指数CFD:経済指標発表後のトレンドを狙う戦略

株価指数CFDは経済指標の影響を受けやすく、発表後に明確なトレンドが形成されることが多いです。

この特性を活かしたトレンドフォロー戦略は、初心者にも取り組みやすい手法といえるでしょう。

主要な経済指標と株価指数への影響をまとめました。

| 経済指標 | 発表時刻 (JST) | 影響を 受けやすい 指数 | 予想される 反応 |

|---|---|---|---|

| 米国 雇用統計 | 第1金曜 22:30 | NYダウ S&P500 | 良好 →上昇 悪化 →下落 |

| FOMC 政策金利 | 月2回 翌3:00 | 米国 株価指数 全般 | 利上げ →下落 利下げ →上昇 |

| 日銀 金融政策 | 年8回 12:00頃 | 日経225 | 緩和 →上昇 引き締め →下落 |

| 中国 GDP | 四半期 11:00 | 上海総合 香港ハンセン | 予想以上 →上昇 |

具体的な取引手順を例に示してみましょう。

米国雇用統計で非農業部門雇用者数が予想を大幅に上回った場合、S&P500CFDは通常30分以内に明確な上昇トレンドを形成します。

この時、発表から5分後に買いエントリーし、1時間後に利確することで平均50-100pipsの利益を狙えます。

経済指標発表後のトレンド戦略では、発表直後の過度な値動きを避けて5-10分後にエントリーするのがコツです。

Land Prime Media 編集部

Land Prime Media 編集部また、ストップロスは直近の高値・安値に設定し、リスクリワード比率1:2以上を目安にしましょう。

コモディティCFD:原油・金などのイベントドリブン戦略

コモディティCFDは地政学リスクや供給要因に敏感に反応するため、イベントドリブン戦略が効果的です。

特定のイベントや発表を予め把握し、それに基づいて戦略的にポジションを取ることで高い収益を期待できます。

主要なコモディティの価格変動要因を整理してみましょう。

| 商品 | 主な 変動要因 | 発表時期 | 戦略 ポイント |

|---|---|---|---|

| WTI 原油 | 米国 石油在庫 統計 | 毎週水曜 23:30 | 在庫減少 →買い 在庫増加 →売り |

| 金 | インフレ率 地政学リスク | 随時 | リスクオン →売り リスクオフ →買い |

| 天然 ガス | 天候 在庫統計 | 毎週木曜 23:30 | 冬季需要期 →買い |

| 小麦 | 作柄状況 輸出規制 | 収穫期 前後 | 天候不順時 →買い |

例えば、原油の在庫統計を活用した戦略を具体的に説明します。

予想では在庫が200万バレル増加だったが、実際は500万バレル減少だった場合、原油価格は通常2-4%上昇します。

この時、200倍レバレッジで1万円投資していれば、約8-16万円の利益が期待できる計算です。

コモディティCFDでは季節性やイベントカレンダーを事前にチェックし、計画的な取引が重要です。

ただし地政学リスクは予測困難なため、常にストップロス注文を設定しておきましょう。

仮想通貨CFD:高ボラティリティを活かした短期トレード戦略

仮想通貨CFDは極めて高いボラティリティが特徴で、短期間で大きな利益を狙える一方、損失リスクも高い銘柄です。

この特性を活かした短期トレード戦略では、テクニカル分析と資金管理が成功の鍵となります。

仮想通貨CFDの取引に適した時間帯と戦略をまとめました。

| 時間帯 | 特徴 | おすすめ 戦略 | 注意点 |

|---|---|---|---|

| アジア時間 9:00 ~18:00 | 比較的 穏やか | レンジ 取引 | 突発的 ニュース 注意 |

| 欧州時間 16:00 ~24:00 | 活発な 値動き | ブレイク アウト 狙い | 重要ライン 反転注意 |

| 米国時間 22:00 ~6:00 | 最も 活発 | トレンド フォロー | オーバーナイト リスク |

| 週末 | 流動性 低下 | 長期 ポジション 保有 | 大ギャップ 注意 |

仮想通貨CFDで効果的な短期戦略の一例をご紹介します。

ビットコインが重要な抵抗線 (例:50,000ドル) を上抜けた場合、通常30分-2時間以内に5-10%の上昇が見込めます。

この時、500倍レバレッジで1万円投資すれば、約25-50万円の利益を狙うことも可能です。

しかし、同様に5-10%の下落も頻繁に発生するため、以下のリスク管理が必要です。

投資額は証拠金の5%以下に限定し、損失は証拠金の2%でカットするルールを徹底しましょう。

仮想通貨CFDでは高いリターンと引き換えに厳格な資金管理が絶対に必要です。

Land Prime Media 編集部

Land Prime Media 編集部また、重要なニュース (規制発表、大口投資家の動向など) は価格に大きな影響を与えるため、情報収集も欠かせません。

次章では、これらの戦略を実践する際に注意すべきリスク管理のポイントについて詳しく解説します。

CFD取引時のリスク管理と注意すべきポイント

CFD取引で長期的に成功するためには、適切なリスク管理が不可欠です。

ハイレバレッジと高いボラティリティが特徴のCFD取引では、一度の大きな損失で資金を失うリスクがあります。

ここでは、CFD取引で注意すべき重要なポイントと、効果的なリスク管理方法について詳しく解説します。

最大レバレッジは銘柄によって異なる

海外FXのCFD取引では、銘柄ごとに適用されるレバレッジが大きく異なります。

同じ業者でも、貴金属は1000倍、個別株は20倍というように制限があるため、事前の確認が重要です。

主要CFD銘柄のレバレッジ制限を比較してみましょう。

| 銘柄 種類 | 一般的 レバレッジ | 必要 証拠金 目安 | リスク レベル |

|---|---|---|---|

| 貴金属 (Gold) | 100~ 無制限倍 | 1% (100倍の 場合) | 高 |

| 株価指数 | 100~ 500倍 | 0.2~1% | 中~高 |

| エネルギー (原油) | 50~ 200倍 | 0.5~2% | 非常に 高 |

| 個別株 | 5~ 20倍 | 5~20% | 中 |

| 仮想通貨 | 50~ 1000倍 | 0.1~2% | 極めて 高 |

例えば、同じ1万円の証拠金でも取引できる金額が大きく変わります。

ゴールドCFDなら1000倍レバレッジで1000万円分、Apple株CFDなら20倍レバレッジで20万円分の取引が可能です。

Land Prime Media 編集部

Land Prime Media 編集部価格が1%変動した場合、ゴールドなら10万円、Apple株なら2,000円の損益となり、リスクレベルが全く異なります。

レバレッジの違いを理解せずに取引すると、想定外の大きな損失を被るリスクがあるため注意が必要です。

取引前には必ず各銘柄のレバレッジと必要証拠金を確認し、適切なポジションサイズを計算しましょう。

取引時間が通貨ペアとは異なる

CFD銘柄の取引時間は、FX通貨ペアの24時間取引とは大きく異なります。

各銘柄の取引時間を把握せずにポジションを保有すると、取引できない時間帯に大きな価格変動が発生するリスクがあります。

主要CFD銘柄の取引時間をまとめました。

| 銘柄 種類 | 取引時間 (JST) | 休場日 | 注意点 |

|---|---|---|---|

| 株価指数 | 約24時間 (短時間の 中断あり) | 土日 各国祝日 | 各国市場 祝日に注意 |

| 個別株 | 各国時間 準拠 | 土日 各国祝日 | 決算発表は 取引停止の 場合あり |

| 貴金属 | 月7:05~ 土6:00 | 日曜 クリスマス等 | 比較的 長時間 取引可能 |

| エネルギー | 月8:00~ 土6:00 | 日曜 祝日 | 在庫統計 発表時 注意 |

| 仮想通貨 | 24時間 365日 | なし (メンテナンス除く) | 週末も 価格変動 あり |

特に注意が必要なのは、市場が閉まる直前のポジション保有です。

例えば、金曜日の夜に米国株CFDを保有したまま週末を迎えると、月曜日の開場時に大きなギャップが発生する可能性があります。

Land Prime Media 編集部

Land Prime Media 編集部2020年3月のコロナショック時には、多くの株価指数で週末明けに10-15%のギャップダウンが発生しました。

取引時間外のポジション保有は予期せぬギャップリスクを伴うため、慎重な判断が必要です。

重要な発表やイベントが控えている週末は、ポジションを一旦決済することをおすすめします。

現物と先物銘柄を別で取り扱っている場合がある

多くの海外FX業者では、同じ商品でも現物CFDと先物CFDを別々に提供しています。

両者には取引条件や価格形成に違いがあるため、特性を理解して選択することが重要です。

現物CFDと先物CFDの主な違いを比較してみましょう。

| 項目 | 現物CFD | 先物CFD |

|---|---|---|

| 満期 | なし | あり (通常1-3ヶ月) |

| スワップ コスト | 毎日発生 | なし |

| 価格 | 現在の 市場価格に 連動 | 将来の 予想価格を 反映 |

| スプレッド | 比較的狭い | やや 広い場合が 多い |

| 適した 取引期間 | 短期~中期 | 中期~長期 |

例えば、原油CFDの場合を具体的に説明します。

現物CFD (USOIL) は現在の原油価格に連動し、毎日スワップコストが発生します。

先物CFD (OIL) は3ヶ月後の原油価格を反映し、満期時に自動的にロールオーバーされます。

Land Prime Media 編集部

Land Prime Media 編集部長期保有なら先物CFD、短期売買なら現物CFDが一般的におすすめです。

現物と先物の特性を理解せずに取引すると、予想外のコストや価格差に遭遇するリスクがあるため注意しましょう。

取引前に業者の商品説明をよく読み、自分の取引スタイルに合った商品を選択することが大切です。

株価指数CFDは経済指標・要人発言に敏感

株価指数CFDは多くの企業で構成されているため、個別企業のニュースより経済全体の動向に強く反応します。

特に中央銀行の政策発表や重要な経済指標は、短時間で大きな価格変動を引き起こすことがあります。

株価指数に大きな影響を与える主要なイベントをまとめました。

| イベント | 影響度 | 予想 変動幅 | 対処方法 |

|---|---|---|---|

| FOMC 政策金利 発表 | 極高 | 2-5 % | 発表前 ポジション 調整 |

| 米国 雇用統計 | 高 | 1-3 % | ストップロス 必須 |

| FRB議長 発言 | 高 | 1-2 % | リアルタイム 情報収集 |

| GDP発表 | 中 | 0.5-1.5 % | 事前に 方向性予想 |

| 地政学 リスク | 変動的 | 3-10 % | リスクオフに 備える |

実際の例として、2022年のFOMC利上げ発表時の状況を見てみましょう。

予想0.5%の利上げに対し、実際に0.75%の大幅利上げが発表された際、S&P500CFDは発表から30分で約3%下落しました。

Land Prime Media 編集部

Land Prime Media 編集部この時、500倍レバレッジで取引していたトレーダーは、証拠金に対して15倍の変動 (1500%) を経験したことになります。

重要な発表前後では通常の何倍ものリスクが発生するため、ポジションサイズの調整が不可欠です。

イベントリスクを管理するには、経済カレンダーを常にチェックし、重要度の高い発表前にはポジションを半分に減らすなどの対策が効果的でしょう。

原油・金などのコモディティCFDは値動きが荒くスプレッドも拡大しやすい

コモディティCFDは供給要因や地政学リスクの影響で、他の銘柄より値動きが激しくなる傾向があります。

また、重要なニュース発表時にはスプレッドが大幅に拡大し、取引コストが想定以上に膨らむ場合があります。

主要コモディティの値動きとスプレッド拡大の特徴を整理してみましょう。

| 商品 | 通常 スプレッド | ニュース時 スプレッド | 1日の 変動幅 目安 |

|---|---|---|---|

| WTI 原油 | 0.3-3.0 pips | 5-15 pips | 2-8% |

| Gold | 0.0-2.0 pips | 3-10 pips | 1-4% |

| 天然 ガス | 2-8 pips | 10-30 pips | 5-15% |

| 銅 | 1-5 pips | 5-20 pips | 2-6% |

特に注意が必要なのは、天然ガスのような季節商品です。

冬の寒波予報が発表されると、天然ガス価格が1日で20-30%変動することも珍しくありません。

この時、通常2-8pipsのスプレッドが30pips以上に拡大し、エントリー時点で大きなマイナスからスタートすることになります。

Land Prime Media 編集部

Land Prime Media 編集部また、OPEC会合での減産合意発表時には、原油価格が瞬間的に5-10%跳ね上がることがあります。

コモディティCFDではスプレッド拡大も含めた総合的なリスク評価が重要になります。

重要な発表やイベント前後での取引は避けるか、十分に余裕のあるポジションサイズに留めておきましょう。

仮想通貨CFDは24時間取引ゆえの急変動リスクをどう管理するか

仮想通貨CFDは24時間365日取引できる利便性がある一方で、いつでも急変動が起こるリスクを抱えています。

特に日本時間の深夜や週末に大きなニュースが発生すると、対応が遅れて大きな損失を被る可能性があります。

仮想通貨CFDの急変動パターンと対策をまとめました。

| 急変動 要因 | 発生 時間 | 変動幅 目安 | 対策 |

|---|---|---|---|

| 規制発表 | 不定期 | 10-30 % | ニュース アラート 設定 |

| 大口 投資家 売買 | 24時間 | 5-20 % | ストップロス 必須 |

| 取引所 ハッキング | 不定期 | 15-40 % | リスク 分散 |

| テクニカル 要因 | 主に 欧米時間 | 5-15 % | 重要ライン 利確 |

実際の急変動例として、2021年5月の出来事を見てみましょう。

イーロン・マスク氏のツイートでビットコイン価格が数時間で20%下落し、その後数日で50%近く回復するという激しい値動きがありました。

この時、1000倍レバレッジで取引していた多くのトレーダーが一瞬でロスカットされ、その後の回復局面で利益を得ることができませんでした。

仮想通貨CFDでの効果的なリスク管理方法をご紹介します。

まず、レバレッジは最大でも100-200倍程度に抑え、証拠金の5%以下でポジションを取ることが重要です。

Land Prime Media 編集部

Land Prime Media 編集部また、重要なサポート・レジスタンスラインには必ずストップロス注文を設定し、感情的な判断を避けるようにしましょう。

仮想通貨CFDでは高いリターンと引き換えに、極めて厳格なリスク管理が求められるということを常に意識してください。

そして、ポジションを保有中は定期的にスマートフォンで価格をチェックし、異常な動きがあればすぐに対応できる体制を整えておくことが成功の鍵となるでしょう。

次章では、CFD取引について読者の方からよく寄せられる質問とその回答をご紹介します。

よくある質問

海外FXのCFD取引について、読者の皆様からよく寄せられる質問とその回答をまとめました。

これからCFD取引を始める方や、より深く理解したい方の参考になれば幸いです。

まとめ

海外FXのCFD取引は、国内FXでは実現できないハイレバレッジと豊富な銘柄が大きな魅力です。

ゴールドや原油、日経225など多様な金融商品を1つの口座で効率的に取引でき、少額資金からでも大きな利益を狙うことができます。

一方で、スプレッドの広さや税制の違い、信託保全の問題など注意すべきデメリットもあります。

CFD取引で成功するためには、適切な業者選びと徹底したリスク管理が不可欠です。

初心者の方にはサポートが充実したXMTradingやVantage、上級者にはExnessやAXIORYがおすすめできます。

まずは少額資金とデモ口座で取引に慣れ、各銘柄の特性を理解した上で本格的なCFD取引に挑戦してみてください。

海外FXのCFD取引は正しい知識と適切なリスク管理があれば、個人投資家にとって非常に有効な投資手段となるでしょう。

また、総合的な視点でのおすすめ海外FX業者は以下記事にまとめておりますので、併せてご参照ください。